- 生命保険の保険料を支払っている人は、その保険料を所得控除として活用できます

- 控除額の取り扱いについては保険に加入した時期によって分かれる

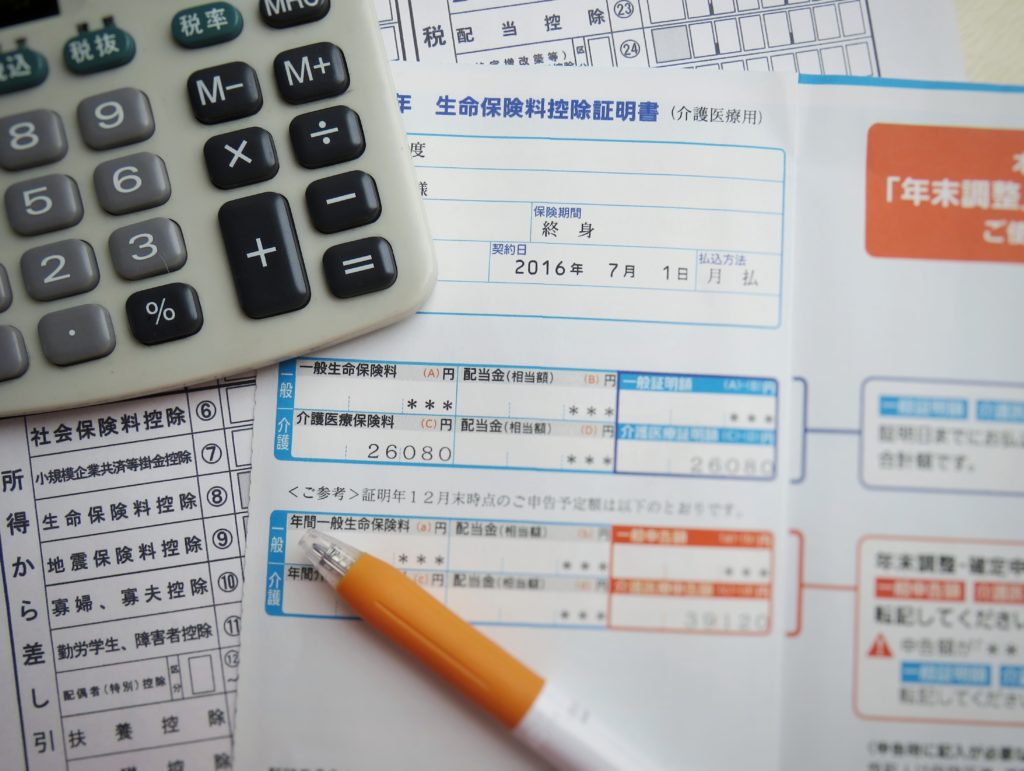

- 生命保険料控除証明書がなければ控除制度を受けられないので失くさないようにしましょう

生命保険などの保険料を支払っている人は、年末調整や確定申告の際に所得から一定の控除を受けることができます。

これを生命保険料控除と言います。

また、これは旧制度、新制度という形で分かれており、加入したタイミングによっては控除の取扱いが異なります。

今日は生命保険料控除とその注意点についてお話します。

目次

生命保険料控除とは

生命保険料控除とは、生命保険などの保険料を支払っている場合、その金額に応じて一定の金額の所得控除を受けることができる制度です。

そして、この控除を受けることで、税金の負担が軽くなります。

この制度を利用する場合、年末調整や確定申告の際に申告する必要があります。

以下具体的に説明していきます。

生命保険料控除の金額

それでは早速、生命保険料控除の金額について説明していきたいと思います。

まず最初に、生命保険料控除の取扱には加入(契約)した時期で2つに分かれます。

新制度(新契約)→平成24年1月1日以後に契約した場合

旧制度(旧契約)→平成23年12月31日以前に契約した場合

(1)新制度に基づく場合の控除額

| 年間の支払保険料等 | 控除額 |

| ~20,000円 | 支払保険料の全額 |

| 20,001円~40,000円 | 支払保険料等×1/2+10,000円 |

| 40,001円~80,000円 | 支払保険料等×1/4+20,000円 |

| 80,001円~ | 一律40,000円 |

(2)旧制度に基づく場合の控除額

| 年間の支払保険料等 | 控除額 |

| ~25,000円 | 支払保険料等の全額 |

| 25,001円~50,000円 | 支払保険料等×1/2+12,500円 |

| 50,001円~100,000円 | 支払保険料等×1/4+25,000円 |

| 100,001円~ | 一律50,000円 |

(3)新制度と旧制度の両方に加入している場合の控除額

| 適用する生命保険料控除 | 控除額 |

| 新制度のみ生命保険料控除を適用 | 新制度に基づき算定した控除額 |

| 旧制度のみ生命保険料控除を適用 | 旧制度に基づき算定した控除額 |

| 新制度と旧制度の両方について生命保険料控除を適用 | 新制度に基づき算定した新契約の控除額と旧制度に基づき算定した旧契約の控除額の合計額(最高4万円) |

生命保険料控除額

上記(1)~(3)の各控除額の合計額が生命保険料控除額になります。

なお、この合計額が12万円を超える場合は、生命保険料控除額は12万円となります。

【参考】国税庁ホームページ

No.1140 生命保険料控除

生命保険料控除を受けるための手続きおよび注意点

この生命保険料控除を受けるためには、

- 確定申告書の生命保険料控除の欄に記入

- 支払い金額や控除を受けられることを証明する書類など(生命保険料控除証明書)を確定申告書に添付

する必要があります。

なお、生命保険料控除は、対象となる生命保険に加入していれば自動で適用されるわけではなく、自分で手続きする必要があります。

また、一般的には生命保険会社より毎年10月頃に「生命保険料控除証明書」というものが送付されます。

これがないと生命保険料控除が受けられませんので注意してください。

まとめ

いかがでしたか?

生命保険などに加入している人にとって生命保険料控除は所得税や住民税を抑えることができ、ぜひ利用したい制度です。

また、ご不明な点は加入している保険会社に問い合わせましょう。